区分マンション投資の利回りは、購入価格と家賃のわずかな差で大きく変動します。

しかし「どの利回りを目安に買い、いつ売却すべきか」を系統立てて学べる情報は多くありません。

本記事は、区分マンション投資の利回りを表面・実質の計算式から都心/地方・新築/中古別の平均値、さらには利回り低下前に出口で利益を確定させる戦略まで網羅し解説しています。

読み終えれば、数字でリスクを測り自分に合う物件を選び抜く判断軸が身につき、月々のキャッシュフロー改善と将来のキャピタルゲイン最大化を同時に狙えます。

区分マンション投資の利回りとは

利回りとは投資した金額に対して、1年間でどれだけ利益が出るのかをあらわす指標です。不動産投資の利回りには表面利回りと実質利回りの2種類があり、計算方法が異なります。

表面利回りは物件の購入資金に対してどれだけの儲けがあるかを示す大ざっぱな値です。

一方、実質利回りは、物件価格に購入や運用にかかった経費を加えて、実際の儲けがいくら出るのかを計算するより精度の高い指標です。

区分マンション投資において、表面利回りと実質利回りの違いを理解し、計算できることは必須項目です。

区分マンション投資の利回りの種類と計算方法

区分マンション投資の表面利回りと実質利回りの計算式は以下の通りです。

【表面利回りの計算式】

| 表面利回り=年間の家賃収入÷物件の購入価格 |

|---|

表面利回りは、区分マンションの取得にかかるコストや維持管理にかかる費用などを計算に含めないため、実際に得られる利益を示す指標ではありません。

【実質利回りの計算式】

| 実質利回り=(年間の家賃収入−経費)÷(物件の購入価格+物件の取得費用) |

|---|

実際の区分マンション投資では、マンションにかかる税金や管理費を家賃収入から支払わなくてはならず、購入時にも不動産取得税や仲介手数料などのコストがかかります。

それらを計算に入れた指標が実質利回りです。

投資家向けの物件サイトでは、ほとんどの場合表面利回りが掲載されているため、よく目にするのは表面利回りです。

区分マンション投資にかかる経費

区分マンションの実質利回りを知るためには、どの経費がいくらかかっているのかを洗い出して自分で計算しなくてはいけません。

実質利回りの計算に必要な経費項目には、以下のものがあります

【区分マンションの維持管理に必要な経費項目】

| 管理費 | 月額1万5,000円程度が相場 |

|---|---|

| 修繕積立金 | 月額6,500円程度が相場 |

| 固定資産税 | 自治体により異なるが、固定資産評価額の1.4%が目安 |

| 都市計画税 | 自治体により異なるが、固定資産税評価額の0.3%が上限 |

| 火災保険料 | 面積、補償範囲、特約によって保険料を算出 |

| 賃貸管理会社費用 | 家賃の徴収などを依頼する場合にかかる費用で家賃の3〜8%が一般的 |

【区分マンションの購入時に必要な経費】

| 印紙税 | 契約書の記載金額によって異なる |

|---|---|

| 登録免許税 | 土地部は固定資産税評価額の1.5%、建物部は固定資産税評価額の2% |

| 不動産取得税 | 固定資産税評価額×3% |

| 司法書士報酬 | 2〜5万円程度が一般的 |

| 仲介手数料 | 取引価格×3%+6万円+消費税が上限 |

区分マンション投資の実質利回りを算出するときは、これらの経費を考慮してください。

区分マンション投資の利回り計算シミュレーション

表面利回りは実質利回りよりも高くなります。

表面利回りと実質利回りの差はどれくらい開きがあるのでしょうか。

ある物件を例に表面利回りと実質利回りをシミュレーションします。

物件サンプル 購入価格2,000万円

| 1年間の収入 | 家賃収入 | 120万円 |

|---|---|---|

| 1年間の物件維持管理費 | 管理費 | 18万円 |

| 修繕積立金 | 7万8,000円 | |

| 固定資産税 | 19万6,000円 | |

| 都市計画税 | 4万2,000円 | |

| 火災保険料 | 7,000円 | |

| 賃貸管理会社費用 | 6万円 | |

| 物件維持管理費用合計 | 56万3,000円 | |

| 購入時の取得費 | 印紙税 | 1万円 |

| 登録免許税 | 35万円 | |

| 不動産取得税 | 42万円 | |

| 司法書士報酬 | 5万円 | |

| 仲介手数料 | 72万6,000円 | |

| 購入時の取得費合計 | 155万6,000円 |

【表面利回りのシミュレーション】

| 120万円(家賃収入)÷2,000万円(購入価格)=6.0%(表面利回り) |

|---|

【実質利回りのシミュレーション】

| {120万円(家賃収入)−56万3,000円(物件維持管理費)}÷{2,000万円(購入価格)+155万6,000円(取得費)}=3.0%(実質利回り) |

|---|

このシミュレーションでは、表面利回りは6.0%ですが実質利回りは3.0%でした。株式や債券などでは表面利回りで儲けを考えればよいのですが、土地や建物という現物資産を運用する不動産投資では、実質利回りを計算して儲けを考える必要があります。

区分マンション投資で利回りを左右する要因

区分マンション投資の利回りを左右する要因は、物件価格と家賃です。物件を安く買って、家賃収入を多く得られるほど利回りは高くなります。

実は、利回りが高いということは、リスクが高いことの裏返しです。なぜなら、利回りの高い購入価格の安い物件は、立地や老朽化などの理由で空室が出やすい場合が多く、長期間一定の家賃収入を得にくい構造になっているからです。

そのため、利回りが高いということは全てにおいてよいことではなく、利回りが低い区分マンション投資は、長い期間安定的に運用ができるという利点もあります。

区分マンション投資は、適正なリスクを取りながら運用することが成功の鍵といえます。

区分マンション投資の利回りの目安

区分マンション投資の利回りは、立地と築年数によって変化します。都心の空室リスクが少ない区分マンションは安定的に家賃収入が得られますが、物件価格は高額で利回りは高くなりません。

また、新築や築浅の区分マンションも長期に高い家賃収入が見込めるため、購入の際の物件価格は高く、利回りは低く設定されます。

このように、適正な利回りの目安は、需要と物件の対応年数によるところが大きいです。

都心と地方、築浅と築古などの要因がどのように利回りに影響を与えるかを解説します。

区分マンション投資の都心と地方の利回りの目安

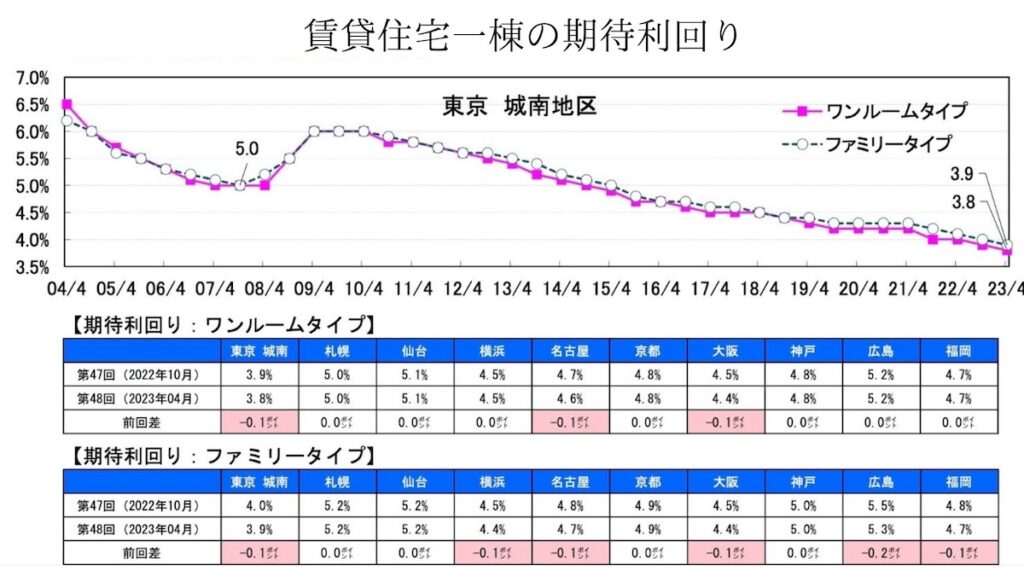

空室リスクの高い地方は、都心に比べ利回りが高い傾向にあります。ワンルームタイプで見ると、2023年4月の東京城南地区では平均の期待利回りが3.8%に対して3大都市圏の大阪は4.4%、横浜は4.5%、名古屋は4.6%で、地方都市の仙台が5.1%、広島は5.2%と地方に行くほど高くなっています。

日本不動産研究所:2023年4月不動産投資家調査

区分マンション需要の高い地域は安定的に家賃収入を得られるというだけでなく、物件価格が下がりにくく売却時のキャピタルゲインを得やすいということも利回りが低くなっている要因です。

区分マンション投資の新築と中古の利回りの目安

区分マンション投資で一般的に新築の実質利回りは2〜5%、中古は3〜7%といわれています。

新築の利回りが中古より低い理由は、空室リスクが低く購入価格が高いためです。

逆に物件価格の安い中古物件を購入して、リスクを取りながら空室期間がなるべく出ない経営を行えば、利回りの高い運用が可能です。区分マンションの家賃価格は築年数が経過するごとに減少し、売却価格もそれに応じて下落します。

区分マンション投資では、家賃価格が下がり切らないタイミングでの売却を念頭に、運用することが重要です。

区分マンション投資のワンルームとファミリー向けの利回りの目安

ワンルームとファミリータイプの平均的な利回りに大きな違いはありません。

日本不動産研究所:2023年4月不動産投資家調査

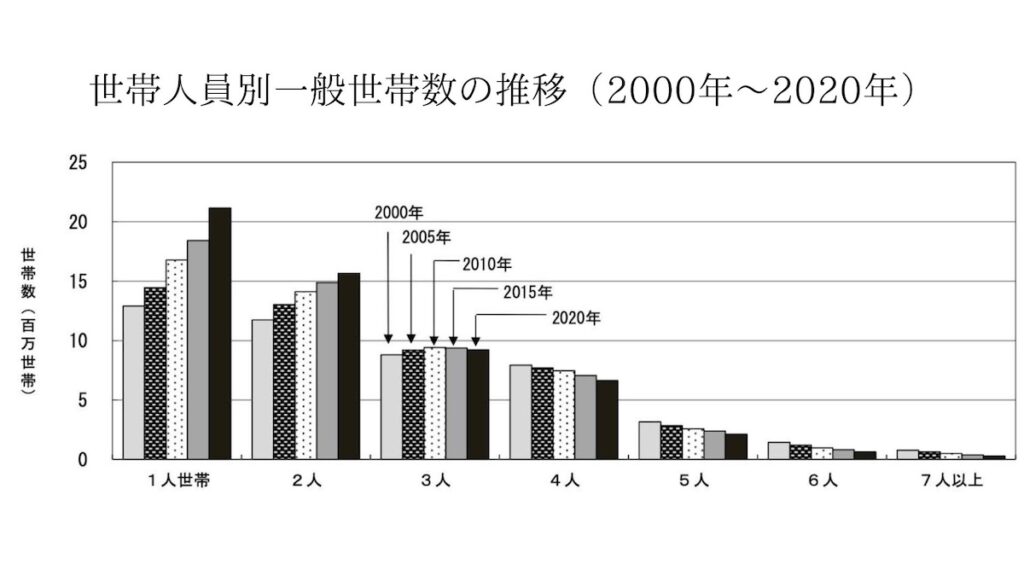

ファミリータイプの物件は少子化の影響で需要が減少傾向にあります。

総務省統計局:令和2年国勢調査 人口等基本集計結果

令和2年に行われた国勢調査では1人暮らし世帯の割合はもっとも多く、3人以上の世帯は減少しています。

また、単身者は流動性が高いので空き室が埋まりやすい傾向にありますが、子どものいるファミリー層では進級や新学期など引っ越しの時期にかたよりがあり、タイミングを逃すと空室が埋まりにくいというリスクがあるのです。

さらに、売却時にはワンルームに比べると買い手がつきにくく、高値で売却しづらい傾向にあります。

区分マンションの利回りが下がる前の売却戦略

区分マンション投資では家賃収入によるキャッシュフローは少なく、順調に運用できても月に数万円程度が相場です。

また、築年数が経過するごとに家賃価格は下落し、月々の収支が赤字になってしまうこともあります。区分マンション投資を成功させるためには、売却によるキャピタルゲインをいかに効率よく得られるかが重要です。

そのためには、家賃価格が下落し投資家の期待する利回りが下がる前に売却しなくてはいけません。

区分マンション投資の売却価格と利回りの関係

区分マンションの売却価格を決めるのは、マンションから得られる家賃収入と利回りです。

区分マンションの売却価格の計算方法は、主に収益還元法を使って計算します。収益還元法は将来的に生み出すことが予測される収益をもとに物件の価格を導き出す方法です。

収益還元法は以下の式で計算します。

| 物件価格=年間の家賃収入÷還元利回り |

|---|

還元利回りとは、エリアや物件ごとに投資家が期待する利回りのことです。

収益還元法では家賃価格が高いほど物件は高い値がつきます。

たとえば、還元利回りが3.5%で年間家賃84万円(月額家賃7万円)と年間家賃78万円(月間家賃6万5,000円)の場合で比較した、物件価格のシミュレーションは以下の通りです。

年間家賃84万円(月間家賃7万円)の場合

| 84万円÷3.5%=2,400万円 |

|---|

年間家賃78万円(月間家賃6万5,000円)の場合

| 78万円÷3.5%=2,229万円 |

|---|

この場合家賃が月額5,000円違うと売却価格では171万円の差が生まれます。

家賃価格は物件の売却価格に大きく影響するのです。

区分マンション投資は物件を売るタイミングが重要

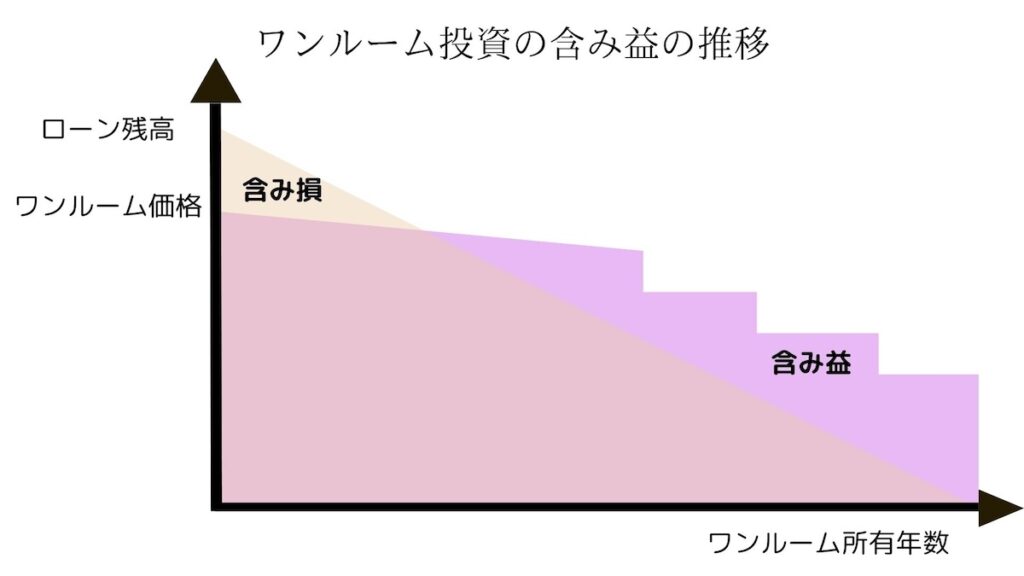

区分マンション投資は購入した物件から家賃収入でローンを返済したり、維持費をまかなったりして実物資産を手にいれる投資モデルです。

区分マンション投資で利益を出すためには、含み益が大きいタイミングで売却する必要があります。区分マンションは築年数が経過すると家賃収入が減り利回りが下がるため、売却価格は下落します。

区分マンション投資では利回りが下がる前に売却が必要

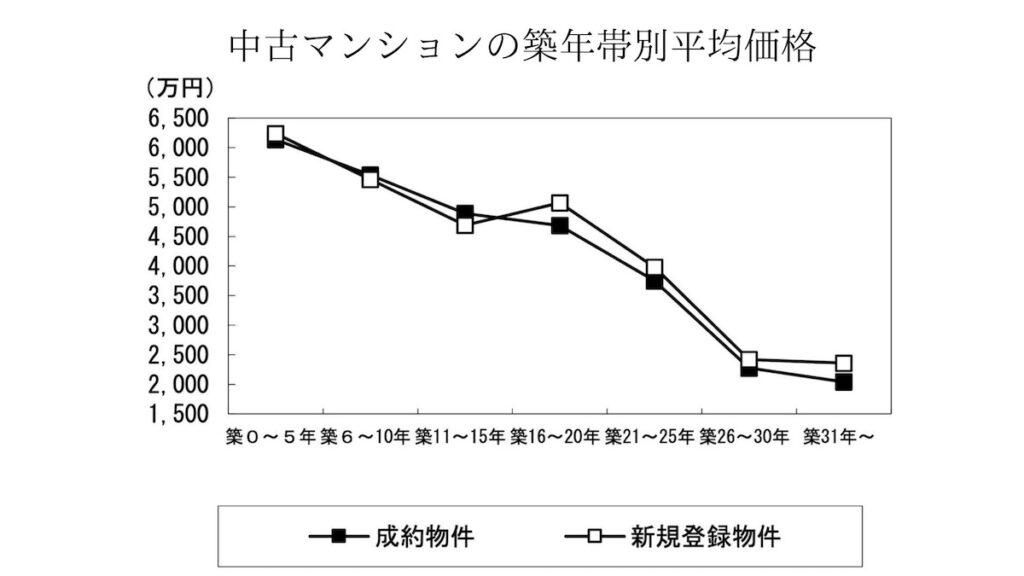

区分マンションは築10年を過ぎると価格は下落します。

さらに、20年を過ぎた物件の利回りは大きく下落し、銀行が融資を行わなくなることもあるので物件価格は大幅に値下がりするのです。築30年を経過すると銀行の融資はほとんどつかなくなってしまうため、売却先を見つけるのが困難な状況におちいります。

不動産流通機構:築年数から見た首都圏の不動産流通市場(2021年)

区分マンション投資では家賃価格が下がり、物件が収益を産まなくなってしまう前に売却を行わなくてはいけません。

区分マンション投資の出口戦略は物件の保有期間に注意

区分マンションの売却で利益が出た場合、物件の保有期間で大きく税率が変わるので注意が必要です。

税率は物件の保有期間が5年以下と5年超で変動します。

| 5年以下の短期保有 | 短期譲渡所得 | 39.63% |

|---|---|---|

| 5年を超える長期保有 | 長期譲渡所得 | 20.315% |

短期譲渡所得と長期譲渡所得では、税率が約2倍近く違います。区分マンションの出口戦略で物件を売却するときは、どちらの税率に当てはまるのかを考えながら売却をすすめる必要があるのです。

区分マンション投資は早い段階から専門会社への相談が必須

区分マンション投資は家賃収入によるキャッシュフローで儲けが出ていなくても、売却によるキャピタルゲインによってトータルで利益を出すことができます。

逆に家賃収入で儲けが出ていても、物件の売り時を誤るとトータルで赤字になってしまうことがあります。区分マンション投資の最終的な利回りは、物件を売却するまでわかりません。

出口戦略で利益を出すには、さまざまな条件を考慮して売却時期を決める必要があります。

- ローン残高

- 今後の家賃収入の見込みによる物件価格の変動

- 所有期間による税率の違い

区分マンション投資で勝利するためには、早い段階からこれらの要因について的確なアドバイスがもらえる専門家を味方につけることが重要です。

専門家の助言を受けながらマンション経営と出口戦略を練ることで、区分マンション投資の成功率を高められます。

不動産会社には戸建てとマンション、投資用と居住用など、それぞれの得意分野があります。区分マンション投資では投資マンションに特化した専門の会社に相談して、適切なサポートを受けてください。

まとめ|区分マンションの収益化は実質利回りと出口戦略にかかっている

区分マンション投資で収益を確保する最大のポイントは、購入前に実質利回りの精査と出口戦略の設計です。管理費や税金を含めた実質利回りを把握しないまま投資すると、家賃や市場環境の変動でキャッシュフローが急減し、想定外の損失を抱えるリスクが高まります。

実質利回りを基準に物件を選び、事前に売却タイミングを定めて運用した投資家ほど、安定収益と資産成長を両立させた例が多いと報告されています。

したがって、実質利回りの試算と出口戦略の早期策定こそが、区分マンション収益化の成否を分ける工程だといえるでしょう。

コメント